“最稳”的理财产品,银行正纷纷下架(“月光光”理财必修课:强制储蓄+保险)

自去年金融机构逐步降低存贷款利率以来,头部金融机构在压缩存款利率上又有新动作。

近日,“招商银行已不再新发三年期、五年期大额存单产品额度”的消息受到外界关注。

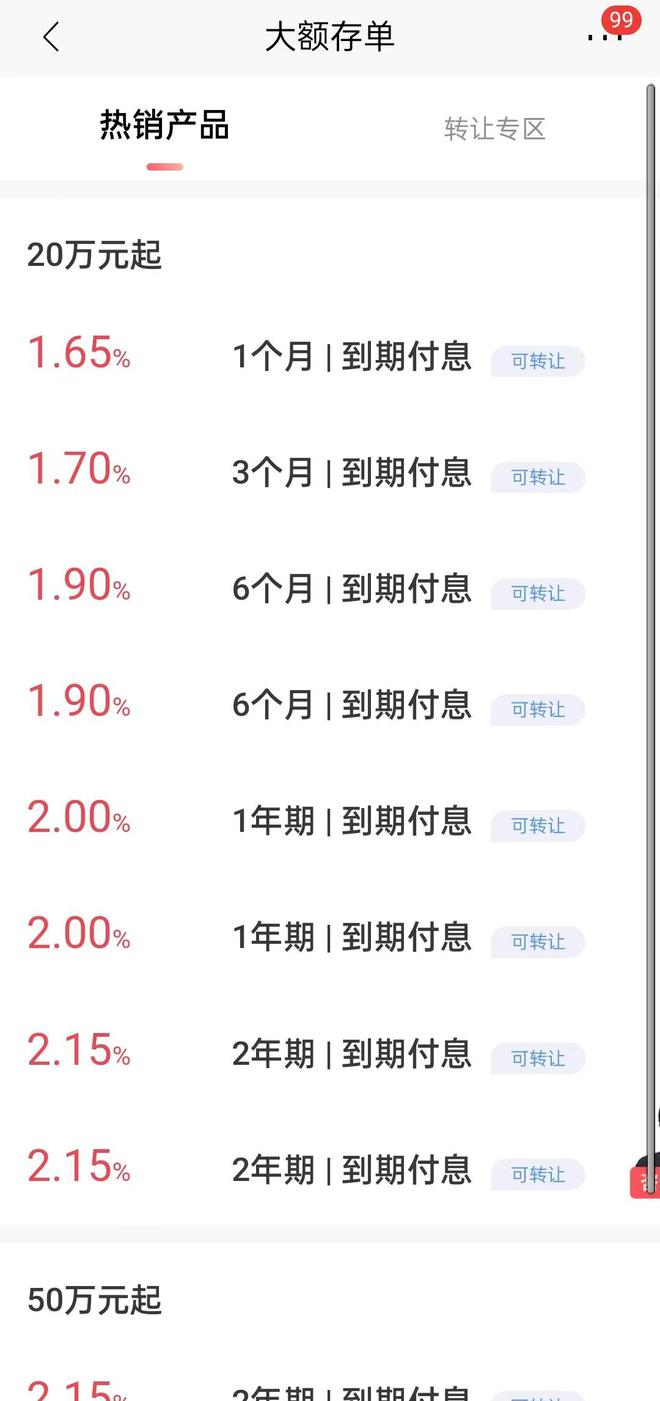

目前招商银行APP的大额存单产品中,确已找不到三年期、五年期的产品,页面显示的热销产品中有1个月、3个月、6个月、1年期、2年期的大额存单在售。招商银行客服对此表示,“暂时没有发行”,至于何时发行三年期、五年期大额存单,客服表示“要等通知。”

招商银行APP大额存单页面

事实上,银行业压降高成本存款已经成为热门议题,银行息差不断收窄,下调存款利率可以作为应对策略之一。通过下调存款利率,银行可以降低负债端的成本,提高银行的盈利能力,增强其服务实体经济和抗风险的能力。出于压降高成本存款的目的,暂停三年期、五年期大额存单也成了顺理成章的事情。

不过,业内专家也指出,这种压降并非无限度,银行会根据流动性状况、资产负债结构进行动态调整。如果未来资产端投放需求扩大,银行需要中长期资金的时候,可能会加大中长期定期存款或存单的发行力度。

除银行频频下调存款利率,包括保险等其他金融类机构也都在近期下调了相关产品的收益率,市场利率下调的步伐或将进一步延续。

三年期、五年期大额存单告急?

招行停发三年期、五年期大额存单的背后,是高收益存款供需失衡的一个写照。

目前来说,招商银行并不缺“钱”,所以对于额外的定期存款需求并不强。

财报显示,截至2023年底,招行共吸纳13.32万亿元个人存款。其中,金葵花及以上客户(在招商银行月日均总资产超过50万元的个人)占10.82万亿元,比例达到81.28%。这也是招行这一级别客户的总资产首次超过10万亿元。而他们只占招行个人总户数的2.35%。

同期,在招行月日均全折人民币总资产超过1000万元的私人银行客户,超过了14.88万人,较2019年底多了82%。

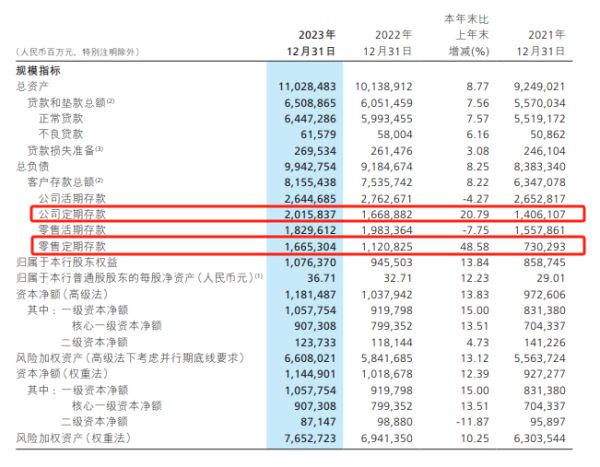

此外,招行2023年零售和公司定期存款数量分别同比增长48.58%和20.79%,合计3.68万亿的金额也较三年前定期存款金额翻倍。

而在投放端,招行2023年末总资产同比增长8.79%,其中贷款同比增长7.56%,贷款增速相比三季度末的7.69%进一步下滑,这也代表着加速流入的存款可能会对招行的业绩存在潜在的压制。

另据民生证券整理的数据显示,招商银行的净息差从2022年四季度的2.4%一路下跌到了2023年四季度的2.04%,这也代表了同一笔存款,2023年四季度贷款出去的净利息收入将同比上年四季度减少15%,显著限制了银行的赚钱能力。

通俗来讲,储户存款是银行的负债,定期存款看似给银行带来了稳定的负债来源,但是在“降息”的大背景下,定期存款的暴增也意味着银行有着更大的成本压力。

息差收窄以及好比是“有钱花不出去”的贷款增速放缓,从银行的角度来看,便没必要高息锁定存款。

据中国证券报,上海金融与发展实验室主任曾刚表示,目前客户存款意愿较强,银行流动性相对充裕,但资产端投放相对乏力。在这种情况下,压降成本较高的中长期定期存款或存单可以更好地管理净息差。不过这种压降并非无限度,银行会根据流动性状况、资产负债结构进行动态调整。如果未来资产端投放需求扩大,银行需要中长期资金的时候,可能会加大中长期定期存款或存单的发行力度。

事实上,近期三年期、五年期大额存单“告急”不止发生在招行。

据贝壳财经4月11日消息,通过各家银行App梳理北京地区大额存单情况时发现,目前新发五年期大额存单产品已属罕见。

在梳理的9家银行中,仅工行仍有新发的五年期大额存单产品,利率为2.40%;招商银行、中信银行、兴业银行、江苏银行、北京银行目前暂无新发放的三年期大额存单额度。此外,中信银行、兴业银行、北京银行目前亦无二年期大额存单额度。

多家银行宣布下调存款利率

伴随着暂停发售三年期、五年期大额存单的,还有银行下调存款利率。

从今年2月开始,已有地方性银行陆续对包括定期存款在内的存款产品利率进行了调整。

如2月29日,梅州客家村镇银行宣布,一到五年期整存整取存款产品挂牌利率均有所调整,其中一年期利率由2.05%调整为1.95%、两年期由2.4%调整为2.3%、三年期由2.7%调整为2.65%、五年期由2.7%调整为2.5%,其他产品利率不变。

3月1日,武汉众邦银行官网更新了其人民币存款利率表。该行2年期、3年期、5年期定期存款挂牌年利率分别为2.10%、2.65%和2.70%,均较此前挂牌利率下调了30个基点。

而近期,又有多家银行相继下调了定期存款利率。

4月8日,鹤山珠江村镇银行发布《关于调整定期存款利率》的通告,即日起该行3个月、6个月、二年、三年、五年的整存整取定存年利率分别执行1.7%、1.9%、2.35%、2.7%、2.7%。

对比去年12月份利率来看,该行二年、三年、五年下降幅度更大,分别下调25个基点、40个基点、40个基点。

另据媒体梳理,来自河南、陕西、山西、云南等地的中小银行密集发布公告,宣布下调定期存款执行利率。据不完全统计,存款利率下调幅度从5个基点至45个基点不等。

降低利率较直接的因素是息差的收窄,对于银行来说,控制成本压力较大的三年期以上的大额存单额度成为顺理成章的事。

据国家金融监督管理总局公布的《2023年商业银行主要监管指标情况表(季度)》数据显示,去年四季度,我国商业银行净息差首次跌破1.7%关口。

不久前在邮储银行2023年度业绩发布会上,邮储银行行长刘建军指出,未来商业银行净息差收窄的趋势可能仍会延续,该行将对中长期存款进行一定的管控。

此前中信证券研报指出,考虑存款降息的时间规律以及银行息差压力和存款定期化的问题,中信证券认为今年二三季度,市场很可能再度迎来存款利率的新一轮调整,甚至不排除在4月就有相关措施落地的可能。

除了银行频频下调存款利率外,包括保险等其他金融类机构也在近期下调了相关产品的收益率。

不久前,监管部门对万能险结算利率进行了新的窗口指导,要求调降万能险的结算利率水平。据媒体今年3月的报道,监管部门要求大部分中小保险公司的万能险结算利率水平不超过3.3%,而对于大型保险公司,万能险结算利率的上限要求更为严格,不得超过3.1%。这也是今年以来监管部门对万能险结算利率进行第二次窗口指导。

改变消费方式,从强制储蓄开始

上海某211大学的高小姐一毕业过五关斩六将好不容易去了一家国有企业,虽然“五险一金”样样齐全、工作稳定却收入不高,面对上海居高不下的生活压力,还有日益年迈需要赡养的父母,高小姐迫切想尽早“脱光”(月光族)。

针对这种情况,保险专业理财规划师建议高小姐设定一个中长期理财目标。理财首先需要改变消费方式并养成良好的储蓄习惯,可尝试从“先储蓄再消费”开始,这就是强制储蓄。未来生活需要打理,父母年老需要赡养,储蓄计划一定要稳定、长期地投入。

保险保障,为年轻人遮风挡雨

要想顺利实现中长期理财目标,未雨绸缪必不可少,其中最重要的就是风险规避,重病、残疾、身故都是人生可能遇到的风险。高小姐很孝顺,看到父母日渐年迈,希望自己将来有能力定期给家里寄钱,但如果有一天自己遇到不测,对父母的孝养责任如何继续?或者万一罹病如何医治但不花光父母用于养老的积蓄?针对这些风险,理财规划师建议高小姐尽早做好保险保障规划,越早购买,风险规避越早、保障越高、费用也越低。“对年轻人来说,购买保险也属于一种强制储蓄,它能改变年轻群体对于消费诱惑抵御力较差的弱点。”

学会挑选,纯保障型是首选

面对市场种类繁多的保险高小姐犯了难,“保险的种类太多了,光人身保险就包括了健康险、意外险、分红险、万能险等,一时半会儿都不知道哪一种才是最适合自己的,想买个保障太不容易。”针对高小姐的困惑,理财规划师做解答,“年轻人在选择产品时,纯保障型应是他们的首选。年轻人最基础的风险主要来自于重大疾病和意外伤害,对于年轻人来说,应当考虑从最基础的保障开始,花钱少、保障好的纯保障型产品是首选。”

大家都知道做月光族不好,但是每月都把自己的薪水花光,甚至是花成负债。据调查发现,我国都市白领中有40%是“月光族”。这些人群缺乏理性的消费和理财规划,想要投资理财首先就要摆脱月光族的称号,下面给出两个认为,能够完成再去讨论投资理财的话题比较好。当然,完成这两个任务之后,也就等于开始了投资理财的第一步,所以月光族们可要注意了哟!

任务一:省钱

理财的前提条件是你必须要有钱可以理,如果手上一毛钱都没有那么怎么去理财呢?反之,理财是不用管财富多少的,即使是你手中只有2块钱,将其分开来花,计划怎么花,这一样也是一个理财的过程。

因此,月光族理财的第一步就是省钱,限制自己的消费,同时注意记账,之后根据账单分析这个月自己哪些钱浪费了,之后下个月开始减少这方面的开销。这就是一种理财方式,也是月光族摆脱这个称号的必经之路,让自己每个月都有一些剩余,这样才能够为今后的投资理财奠定基础。

任务二:存钱

省下来的钱要存到银行中,而且一定要存定期,这里给大家的建议是财务零存整取的模式,或者是选择基金定投,强制性的让自己存款。这样能够积累财富。 只有有了一定的储蓄之后,才能够开始进行投资,毕竟投资的风险要比理财高一些,所以投资之前必须要有一定的经济能力。

相关文章

- 详细阅读

- 详细阅读

- 详细阅读

-

乌迪内斯vs那不勒斯意甲比赛前瞻:弗洛西诺尼vs乌迪内斯预测分析(2024年05月27日)详细阅读

【意甲】弗洛西诺尼vs乌迪内斯,将于北京时间05月27日02点45分进行。赛前来看下排行数据,弗洛西诺尼当前战绩为8胜11平18负,积分35,...

2024-12-25 2

-

“健康码”有大学问 劝你且用且珍惜详细阅读

有很多人不明白健康码的作用和原理,认为自己的健康码是绿色的说明自已就是健康的,其实那只是它的一个基本功能。健康码的作用不是为了证明...

2024-12-23 12

- 详细阅读

- 详细阅读

- 详细阅读